Ngày 23.12, công ty cổ phần Thế Giới Số – Digiworld chính thức ký hợp tác chiến lược với Whirlpool – hãng thiết bị điện gia dụng hàng đầu của Mỹ, đánh dấu cột mốc gia nhập ngành hàng gia dụng có quy mô thị trường hằng năm 2,4 tỉ đô la Mỹ. Digiworld không đơn thuần là nhà phân phối mà hợp đồng độc quyền chiến lược, cung cấp dịch vụ phát triển thị trường MES (Market Expansion Services) trọn gói cho Whirlpool tại Việt Nam, với tham vọng đạt được 10% tổng quy mô thị trường trong giai đoạn 3-5 năm.

Whirlpool vẫn còn mới lạ tại thị trường Việt Nam nhưng là thương hiệu gia dụng số 1 của Mỹ. Trong danh sách 2000 công ty đại chúng lớn nhất thế giới 2021 (Forbes Global 2000) Whirlpool xếp 665 với doanh thu 19,4 tỉ đô la Mỹ, lợi nhuận 1,1 tỉ đô la Mỹ và giá trị tài sản 20,4 tỉ đô la Mỹ. “Việc hợp tác này đóng vai trò quan trọng trong chiến lược kinh doanh và mở rộng lĩnh vực, ngành hàng mới sẽ đóng góp vào doanh thu Digiworld từ 2022,” ông Đoàn Hồng Việt, CEO Digiworld nói với Forbes Việt Nam.

Liên tục tìm kiếm đối tác để mở thêm thương hiệu mới, ngành hàng mới là bước đi năm năm gần đây của công ty phân phối 25 năm tuổi. Ông Việt, sinh năm 1970, học chuyên ngành kinh tế tại Hà Nội, tốt nghiệp năm 1992 và làm việc cho một liên doanh phân phối máy tính tại Việt Nam trước khi lập ra Digiworld. “Tôi học thêm vài buổi thực hành máy tính và lập trình, về sau yêu thích thì mày mò tự học,” ông Việt kể.

Sau hơn 20 năm cắm rễ ở ba ngành hàng chính: máy tính, điện thoại và thiết bị văn phòng, Digiworld bắt đầu chinh phục ngành hàng gia dụng. Tuy nhiên, trước đó khá lâu, để tạo không gian tăng trưởng, họ đã mở thêm hai ngành mới: hàng tiêu dùng nhanh (FMCG) và chăm sóc sức khỏe (healthcare). Năm 2017, Digiworld mua công ty phân phối CL và bước vào ngành FMCG. Thời điểm đó CL đã thiết lập được hệ thống phân phối trên cả nước với các sản phẩm cao cấp của tập đoàn Lion (như Kodomo, Zact Lion và Systema); nước giặt Essense và Bio Zip, nước rửa chén Bubbi King… Năm 2019, họ tiến vào ngành chăm sóc sức khỏe khi đạt quyền phân phối với Nestlé cho sản phẩm dinh dưỡng đặc biệt qua kênh bệnh viện, tiếp sau đó là các hợp đồng phân phối sản phẩm cơ xương khớp.

Ông Việt khởi nghiệp Digiworld (ban đầu tên Hoàng Phương) năm 1997 – thời điểm đáng nhớ khi Internet bắt đầu phổ cập tại Việt Nam. Tuy nhiên máy tính vẫn còn là sản phẩm xa xỉ, họ bán linh kiện của các hãng Đài Loan cho nhu cầu lắp ráp máy tính bàn vốn có chi phí chỉ bằng khoảng 40-50% máy tính trọn bộ chính hãng. “May mắn, Internet càng phổ cập thì nhu cầu càng tăng, giúp việc kinh doanh từ đầu đã có lãi và lớn dần,” ông kể.

Những năm đầu 2000, người sở hữu laptop chủ yếu thân nhân ở nước ngoài biếu tặng hoặc gửi mua. Sang Thái Lan, ông Việt thấy laptop rất phổ biến, nhận định xu hướng này sẽ đến Việt Nam, ông về kết nối Acer – hãng tên tuổi đầu tiên họ giành quyền phân phối. Acer bắt đầu kinh doanh chính hãng tại Việt Nam và Digiworld khuấy động thị trường với chương trình “laptop 999 đô la Mỹ”.

“Phân phối là khâu cuối của thị trường, phụ thuộc nhiều thứ,” ông Việt chia sẻ về nhiều rủi ro trải qua. Năm 2001, họ phân phối bo mạch cho một hãng lớn, chiếm 40-50% thị phần, nhưng lô hàng lỗi khiến họ thiệt hại nặng, phải đền bù cho các đại lý. “Bài học: làm linh kiện quá rủi ro, phải ‘chơi’ với ông lớn để kinh doanh thuận lợi, hậu mãi dễ dàng,” ông Việt kể Digiworld phải thay đổi cách thức kinh doanh, từng bước đạt quyền phân phối với hầu hết các hãng tên tuổi như HP, Dell, Asus, Lenovo, Toshiba… Ngày nay Digiworld cung cấp dịch vụ phát triển thị trường và phân phối cho khoảng 30 thương hiệu công nghệ thế giới qua hệ thống hơn 16 ngàn đại lý.

Một rủi ro khác, năm 2008, Digiworld lần đầu phân phối laptop Dell, ông Việt kể “ngày khai trương trước cửa cây lộc vừng nở hoa rất đẹp, thầm nghĩ có lộc”. Tuy nhiên tỉ giá nhảy từng giờ, nhập hàng bằng đô la Mỹ nhưng trong nước tính bằng tiền đồng. “Tỉ giá lên chóng mặt, lỗ ngay trước mắt mà chẳng thấy lộc đâu”.

Quy mô ngành điện thoại hằng năm 3,5 tỉ đô la Mỹ, so với ngành thiết bị điện tử gia dụng 2,4 tỉ và ngành máy tính gần 1 tỉ đô la Mỹ. Từ sau năm 2003, phân phối điện thoại tập trung về những ông lớn nhiều thế mạnh như FPT, Petrosetco hay Lucky. Đến năm 2013, Digiworld mới nắm được cơ hội khi đảm nhận phân phối Nokia, có thời điểm mặt hàng này chiếm đến 50% doanh số Digiworld nhưng hai năm sau Microsoft mua Nokia và thay đổi chiến lược. “Đang làm rất tốt thì mất trắng,” ông kể.

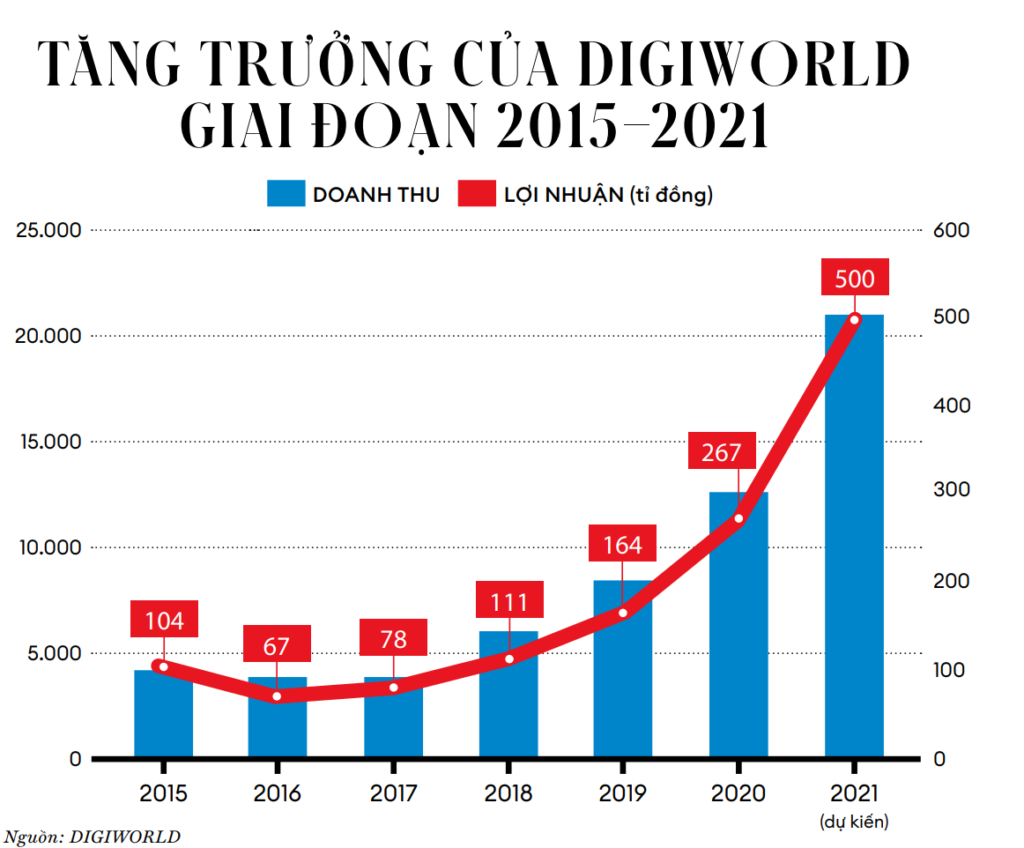

Năm 2016 doanh thu Digiworld giảm cả ngàn tỉ và lợi nhuận bay 40% so với năm trước. Mặc dù phân phối các thương hiệu điện thoại khác như Wiko, Obi Worldphone… cùng các dịch vụ chuyên biệt cho các nhãn hàng mới vào Việt Nam nhưng vẫn chưa tạo được dấu ấn. Họ mất gần hai năm để lấy lại thành quả tương đương lúc lên sàn HoSE (năm 2015).

Digiworld thực sự thay đổi vị thế trong ngành điện thoại sau cú bắt tay Xiaomi năm 2017, phân phối độc quyền khi thương hiệu này chưa nổi bật trên toàn cầu lẫn Việt Nam. Việc thúc đẩy thị phần Xiaomi lớn lên kéo kết quả kinh doanh khởi sắc. Nếu năm 2019 thị phần Xiaomi ngoài top 5 thì quý 2.2020 lên top 3 với 10%, theo số liệu Counterpoint, đến quý 2.2021 vươn lên thứ hai với 17%. Năm 2020, Digiworld tiếp tục giành quyền phân phối Apple và hợp đồng cung cấp MES độc quyền với Huawei, kinh doanh liên tục khởi sắc, đẩy tăng trưởng trung bình hằng năm lên 40-50% giai đoạn 2018-2021.

Trong hai năm đại dịch COVID-19, họ hưởng lợi từ thị trường máy tính tăng đột biến cho nhu cầu làm việc và học tập trực tuyến, cộng với doanh số tăng từ nhóm thiết bị Xiaomi, Apple và Huawei, Digiworld chinh phục các cột mốc ấn tượng: doanh thu 2020 tăng 48%, đạt 12.535 tỉ và lợi nhuận ròng tăng 56% lên 253 tỉ đồng. Doanh thu và lợi nhuận chín tháng đầu năm 2021 đã vượt mức cả năm 2020, tăng 53% và 96% so với cùng kỳ. Ông Việt ước tính kết thúc năm 2021 có thể đạt 21.000 tỉ đồng so với kế hoạch 15.200 tỉ và lợi nhuận khoảng 500 tỉ so với kế hoạch 300 tỉ đồng, tăng 67,5% và 97,6% so với năm 2020.

Chiến lược định hướng trở thành nhà cung cấp dịch vụ phát triển thị trường đã giúp Digiworld tạo ra khác biệt. Năm 2015, doanh thu Digiworld xấp xỉ 4.250 tỉ đồng, thấp xa đối thủ trực tiếp là PSD với 5.700 tỉ; năm 2018 họ vượt PSD vào tốp 2 công ty phân phối lớn nhất cùng Synnex FPT và chín tháng đầu năm 2021 doanh thu DGW gấp hơn hai lần và lợi nhuận gấp hơn ba lần PSD. Ông Việt nói kết quả tích cực nhờ đi cùng các hãng mới vào Việt Nam và cung cấp dịch vụ MES từ nghiên cứu thị trường đến bán hàng, hậu mãi. “Nếu chỉ nhập khẩu và phân phối thì chỉ dựa trên nhu cầu thị trường sẵn có hoặc do các hãng làm, còn mình cần tạo ra nhu cầu để thúc đẩy quy mô và tăng vị thế thị trường,” theo ông Việt.

Mô hình cung ứng MES được Digiworld vận hành theo chuỗi hoàn chỉnh: phân tích thị trường và lên kế hoạch kinh doanh; tiếp thị; bán hàng; hậu cần (nhập khẩu, kho bãi, phân phối); và hậu mãi. Họ cũng là nhà tiên phong về giải pháp phân phối thương mại điện tử D2C (Direct to Customer) tại Việt Nam, cung cấp độc quyền cho các nhãn hàng, từ khởi tạo – quản lý cửa hàng điện tử, sản xuất – quản lý nội dung, lên chiến dịch quảng cáo, tiếp thị… cho đến quản lý đơn hàng, kho và vận chuyển hàng hóa. Digiworld cũng nổi lên với mô hình vận hành cửa hàng độc quyền cho thương hiệu (brandshop), từ lựa chọn vị trí, thiết kế, tuyển dụng đào tạo cho đến việc vận hành cửa hàng cho đối tác như Xiaomi, Huawei…

Tỉ trọng doanh thu hai mảng hàng tiêu dùng nhanh và chăm sóc sức khỏe hiện vẫn còn rất nhỏ, ông Việt ước tính năm 2021 đạt khoảng 500 tỉ trong tổng doanh thu khoảng 21.000 tỉ. Trong kế hoạch tổng doanh thu 2022 đạt khoảng 28.000 tỉ đồng, hai mảng này dự kiến đóng góp 1.000 tỉ. “Kế hoạch tăng trưởng hơn 100% năm tới nhưng vẫn còn rất nhỏ, dưới 5% tổng doanh thu và so với tổng quy mô thị trường thì ‘như muối bỏ biển’,” ông Việt diễn giải. Hồi tháng chín, Digiworld công bố đầu tư chín tỉ đồng sở hữu 36% công ty Dược Đại Tín, chuyên cung cấp dược phẩm, thiết bị y tế và dịch vụ bảo quản dược. Bước đi này hỗ trợ họ mở rộng kênh sản phẩm bao gồm các loại thuốc không kê đơn.

Vì sao tăng trưởng trong hai mảng gần như không liên quan? Ông Việt tự tin đối với nhà cung cấp MES, các khâu phát triển hệ thống khá tương đồng nên tận dụng dữ liệu quản lý, hạ tầng tài chính, logistics, phần mềm quản trị… “Quy trình kinh doanh cho các kênh có thể tương đồng, việc đầu tư chủ yếu vào con người, cần những con người thực thi có kinh nghiệm, hiểu biết lĩnh vực và ngành công nghiệp,” theo ông Việt cơ hội mở rộng ngành hàng mới rất rộng lớn, đặc biệt thị trường FMCG và healthcare còn rất phân mảnh. Chỉ riêng ngành FMCG có doanh thu hằng năm trên 15 tỉ đô la Mỹ.

“Theo đuổi mô hình DKSH trong ngành healthcare là cách Digiworld đang làm,” ông Việt chia sẻ với Forbes Việt Nam. Ngành phân phối dược phẩm toàn cầu do DKSH Holdings và Zuellig Pharma chia nhau thống lĩnh với cuộc đua “quốc tế hóa” các thị trường địa phương. DKSH với mô hình MES có bề dày hàng trăm năm, năng lực chuyên môn lẫn tài chính công nghệ cách xa các công ty trong nước. Trong top 5 phân phối tại Việt Nam, DKSH và Zuellig Pharma có quy mô doanh thu cả tỉ đô hằng năm, cách xa những công ty còn lại 4-5 ngàn tỉ đồng.

Nghiên cứu của BMI Research, quy mô thị trường dược Việt Nam đạt 7,7 tỉ năm 2021 và sẽ vượt 16 tỉ đô la Mỹ năm 2026, tăng trưởng kép 11% mỗi năm. “Digiworld tham vọng vào top 5 nhà phân phối healthcare năm 2025,” ông nói. Cách thức: dựa vào sự hiểu sâu thị trường nội địa và tập trung vào các nhãn hàng doanh số nhỏ (DKSH và Zuellig Pharma phân phối những nhãn hàng quy mô hàng triệu đô la Mỹ). Ông lý giải sức ép kênh phân phối rất lớn, khi quy mô không đủ lớn việc vận hành đắt đỏ, họ tập trung cung cấp dịch vụ online – offline – vận hành sàn D2C cho phân khúc nhãn hàng quy mô 200-300 tỉ. “Mình làm phần việc rất nhỏ trong chuỗi giá trị với chi phí phù hợp cho số đông là cơ hội để tăng vị thế,” ông nói.

Ông Việt điều hành Digiworld cùng hai thành viên gia nhập công ty những năm đầu: bà Tô Hồng Trang, người bạn đời của ông, hiện trong vai trò phát triển tổ chức và văn hóa công ty; và bà Đặng Kiện Phương, vận hành trong vai trò chủ tịch HĐQT từ năm 2020 sau quy định tách chức danh chủ tịch và CEO trong doanh nghiệp. Nhà sáng lập và vợ nắm 34% cổ phần công ty, các thành viên HĐQT khoảng 13% và các tổ chức nước ngoài nắm khoảng 28%. “Mô hình công ty gia đình ảnh hưởng ra sao đến các quyết định kinh doanh?” – ông Việt trả lời: “Không thể đánh giá công ty gia đình ở số cổ phần sở hữu, Digiworld cần nhiều nhân sự đáp ứng cho tốc độ phát triển các kênh khác nhau, quan trọng là tổ chức có phân định rõ ràng, có đặt nhân sự đúng vai trò.”

Theo bà Trần Khánh Hiền, giám đốc Nghiên cứu công ty Chứng khoán VNDirect, động lực tăng trưởng cho Digiworld năm 2022 là cầu tiêu dùng sẽ tăng lại trên cơ sở nền thấp của năm 2021; thị trường được thúc đẩy theo hướng mua sắm đa kênh giúp Digiworld hưởng lợi khi họ đẩy mạnh kinh doanh thông qua vận hành các cửa hàng chính hãng trên Lazada, Shopee hay Tiki. Các sản phẩm trong hệ sinh thái Xiaomi dần được ưa thích tại Việt Nam cũng là động lực cho Digiworld những năm tới.

Trong khi theo ông Lê Quang Minh – giám đốc phân tích Mirae Assset Việt Nam, Digiworld đi ngược xu hướng khó khăn của thị trường và tăng trưởng vững nhờ nhu cầu thiết bị ICT trong hộ gia đình tăng đột biến cho học tập, giải trí, làm việc… làm thay đổi thói quen của người dân cả trong trung hạn. Việc gián đoạn chuỗi cung ứng khiến cung không đủ cầu, giúp biên lợi nhuận gộp của các nhà phân phối cả sỉ và lẻ đều tăng.

Thị trường ICT còn nhiều tiềm năng khai thác sẽ giúp họ bảo toàn được mức tăng trưởng tích cực. Tuy nhiên, Digiworld sẽ gặp cạnh tranh từ các nhà bán lẻ lớn có đủ hệ thống logistics và đạt đủ quy mô tiêu thụ có thể mua hàng trực tiếp từ nhà sản xuất. “Nếu họ gia tăng thị phần đồng nghĩa thị phần tiềm năng của Digiworld thu hẹp, điều này tương tự đối với ngành FMCG,” theo ông Minh.

Ngành hàng FMCG dễ gặp rủi ro do chi phí logistics cao, phải hủy hàng quá hạn và vòng đời sản phẩm ngắn. Đối với nhà bán sỉ, bên cạnh biên lợi nhuận mỏng còn rủi ro từ các khoản phải thu và hàng tồn kho thường chiếm tỉ trọng lớn trên tổng tài sản (với Digiworld khoảng 80% vào cuối quý 3.2021). Nếu mức tiêu thụ không đạt kỳ vọng chu kỳ sẽ làm tăng chi phí, nếu tăng kích cầu sẽ làm hẹp biên lợi nhuận. “Hiệu quả kinh doanh phụ thuộc vào độ chính xác của kế hoạch.” Tuy nhiên đại diện từ Mirae Assset cho rằng nhờ chú trọng phát triển xanh, Digiworld thu hút đầu tư của Probus Opportunities – quỹ đầu tư vào các doanh nghiệp xanh của Thụy Sĩ. “Điều này có thể giúp công ty huy động được nguồn vốn giá rẻ tốt hơn trong tương lai,” theo ông Minh.

Tính từ khi thành lập đến nay, Digiworld tăng trưởng trung bình 37% mỗi năm. Ông Việt cho biết quy mô càng lớn tốc độ tăng trưởng càng hẹp nhưng thông điệp xuyên suốt và dài hạn là giữ nhịp tăng trưởng kép 25%/năm, tương đương trung bình cứ ba năm doanh thu và lợi nhuận tăng gấp đôi. “Chúng tôi không nhìn vào những con số có tính đột biến và ngắn hạn vì mỗi ngành hàng đều tăng giảm, nhanh chậm qua các giai đoạn khác nhau, đó là việc kinh doanh diễn ra hằng ngày. Cơ hội thị trường rất rộng lớn, cứ đi đúng chiến lược thì giữ được tốc độ,” ông Việt nói.

Bản in theo tạp chí Forbes Việt Nam số 101, tháng 12.2021, chuyên đề Câu chuyện kinh doanh của năm

DIGIWORLD ĐÓN SINH NHẬT TUỔI 25 VỚI CHUỖI GIẢI THƯỞNG DANH GIÁ

3/11/2023 4:02:04 PM

TCL RA MẮT LOẠT SMARTPHONE MỚI, PHÂN PHỐI CHÍNH HÃNG BỞI DIGIWORLD

3/11/2023 4:03:39 PM

IR AWARDS 2022: DIGIWORLD GIA NHẬP ĐƯỜNG ĐUA VỐN HÓA MID CAP VỚI CÚ ĐÚP GIẢI THƯỞNG

3/11/2023 4:05:34 PM

DIGIWORLD ĐƯỢC FORBES VINH DANH TOP 50 CÔNG TY NIÊM YẾT TỐT NHẤT VIỆT NAM 2022

3/11/2023 4:06:59 PM

DIGIWORLD ĐI TÌM MẢNH GHÉP

3/11/2023 4:08:36 PM